Що таке децентралізовані фінанси (DeFi) та як вони працюють?

Фінанси змінюються завдяки децентралізованим фінансам, або DeFi. Замість того, щоб покладатися на традиційні банки, DeFi використовує технологію блокчейн для створення нової фінансової системи, яка є відкритою для всіх.

Але що таке DeFi, як він працює і чи може він стати майбутнім фінансів? У цій статті ви дізнаєтесь більше про DeFi та його потенціал змінити те, як ми управляємо грошима.

Зміст

Що таке децентралізовані фінанси (DeFi)?

DeFi — це швидкозростаюча система фінансових інструментів і послуг, які працюють на технології блокчейн. На відміну від традиційних фінансів, DeFi не залежить від банків.

Замість цього він відкритий для всіх і використовує смарт-контракти для автоматизації транзакцій та угод. DeFi пропонує різноманітні фінансові послуги, такі як кредитування, позики, стейкінг і страхування.

Це децентралізована, прозора та легка у використанні система, яка потенційно може зробити фінанси більш доступними у всьому світі.

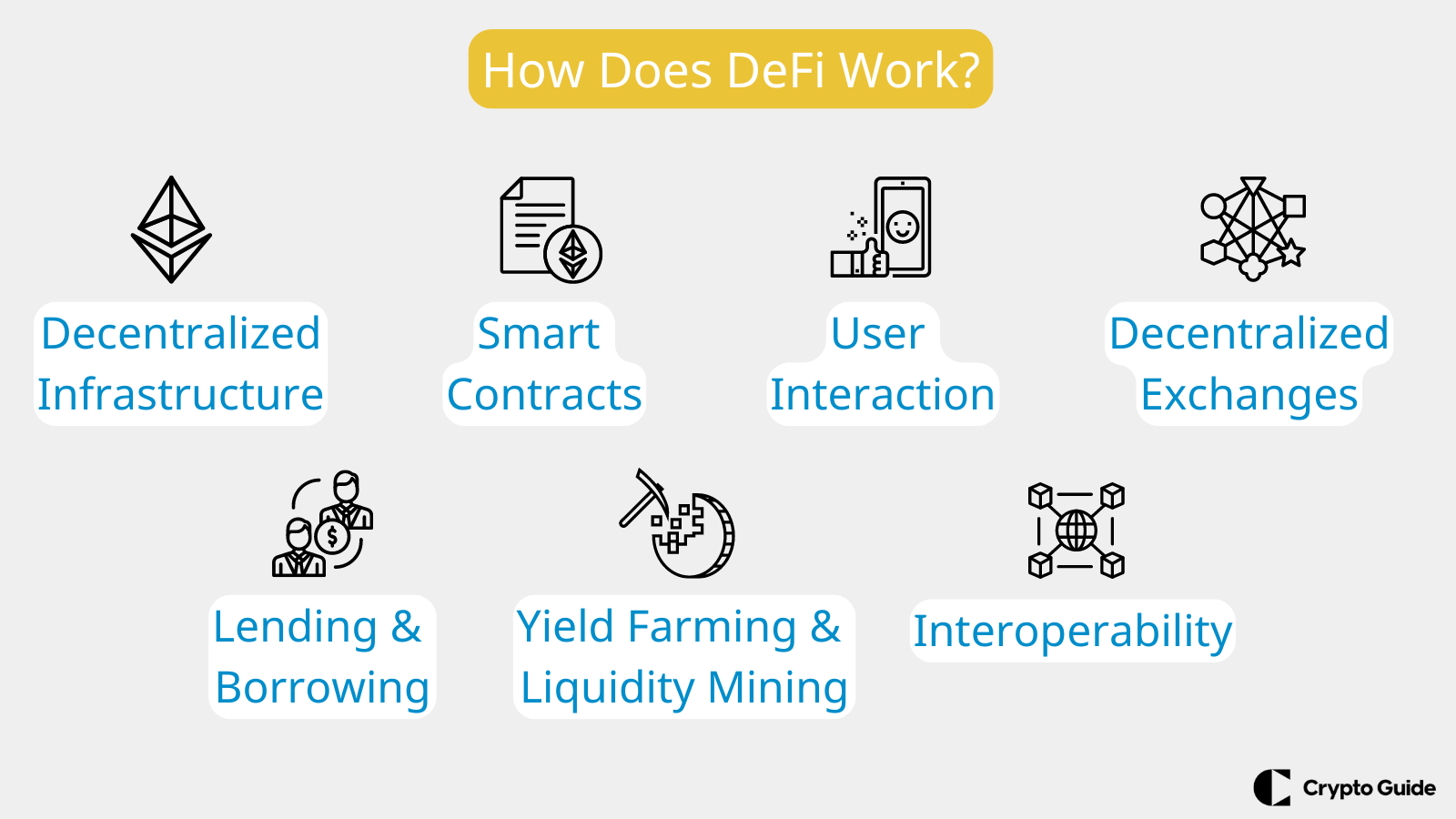

Як працює DeFi?

Децентралізована інфраструктура

DeFi працює на децентралізованих мережах, переважно використовуючи блокчейн-платформи, такі як Ethereum і Solana. Ці мережі складаються з вузлів, розташованих по всьому світу, кожен з яких зберігає копію блокчейну для забезпечення прозорості та безпеки.

Смарт-контракти

Смарт-контракти — це самовиконувані контракти, написані безпосередньо в коді. У DeFi вони автоматизують фінансові завдання, такі як кредитування, позики та торгівля. Ці контракти виконуються на блокчейні та автоматично здійснюють дії, коли виконуються певні умови.

Взаємодія користувачів

Люди взаємодіють з протоколами DeFi через децентралізовані додатки (DApps), які є зручними інтерфейсами для користувачів. Користувачі підключають свої цифрові гаманці, такі як MetaMask, до DApps для безпечного доступу до протоколів DeFi.

Децентралізовані біржі (DEX)

Для торгівлі криптовалютами користувачі використовують децентралізовані біржі (DEX), такі як Uniswap або SushiSwap. Ці платформи дозволяють здійснювати торгівлю безпосередньо між користувачами без центрального органу, причому угоди виконуються за допомогою смарт-контрактів для забезпечення прозорості та безпеки.

Кредитування та позики

Платформи DeFi пропонують послуги кредитування та позики за допомогою смарт-контрактів. Користувачі можуть надавати свої криптовалюти в кредит, щоб заробляти відсотки, або брати активи в борг, використовуючи свої наявні активи як заставу. Такі платформи, як Compound і Aave, полегшують ці транзакції, а відсоткові ставки встановлюються алгоритмічно.

Yield Farming та ліквідність

Yield farming передбачає надання користувачами ліквідності протоколам DeFi в обмін на винагороди, часто у вигляді додаткових токенів. Провайдери ліквідності депонують свої активи в ліквідні пулі, які використовуються для торгівлі на DEX. Вони отримують винагороди у вигляді токенів, що генеруються протоколом.

Взаємодія протоколів

Протоколи DeFi створені для взаємодії між собою, що дозволяє користувачам безперешкодно отримувати доступ до різноманітних фінансових послуг на різних платформах. Така взаємодія дає змогу комбінувати різні протоколи DeFi для створення більш складних фінансових продуктів і послуг.

Порівняння DeFi і CeFi (Централізовані фінанси)

DeFi та CeFi представляють два різні підходи у фінансовому світі, кожен з яких має свої характеристики, переваги та обмеження:

Інфраструктура

- DeFi → Працює на децентралізованих блокчейн-мережах, таких як Ethereum, без центральних органів. Використовує смарт-контракти для автоматизації транзакцій та угод.

- CeFi → Спирається на централізовані установи, такі як банки та фінансові посередники, для управління транзакціями та надання фінансових послуг.

Доступ

- DeFi → Будь-хто з доступом до інтернету та цифрового гаманця може приєднатися до DeFi без обмежень, оскільки він пропонує відкритий і бездозвільний доступ.

- CeFi → Доступ до CeFi часто вимагає перевірки особи та дотримання регуляторних правил, що обмежує участь залежно від демографічних або географічних особливостей.

Контроль

- DeFi → Користувачі мають повний контроль над своїми активами та транзакціями, оскільки вони взаємодіють безпосередньо зі смарт-контрактами без посередників.

- CeFi → Централізовані органи контролюють активи та транзакції користувачів, що може призвести до ризиків, таких як цензура, замороження рахунків та несанкціонований доступ.

Прозорість

- DeFi → Транзакції на платформах DeFi видимі та відстежуються на блокчейні, забезпечуючи прозорість і підзвітність.

- CeFi → Централізовані платформи можуть бути менш прозорими, оскільки вони працюють на власних системах та базах даних, що ускладнює користувачам можливість самостійно перевірити транзакції.

Безпека

- DeFi → Спирається на криптографічну безпеку та механізми консенсусу блокчейну, що теоретично робить його більш стійким до певних видів атак.

- CeFi → Централізовані платформи можуть бути більш вразливими до хакерських атак, витоків даних та внутрішніх маніпуляцій, оскільки вони покладаються на централізовані бази даних та інфраструктуру.

Дотримання регуляторних норм

- DeFi → Працює у великій мірі в нерегульованому середовищі, що може забезпечувати більшу приватність і свободу, але також призводить до невизначеності та ризиків дотримання вимог.

- CeFi → Підпорядковується регуляторному нагляду та вимогам, накладеним органами влади, що забезпечує захист споживачів, але потенційно обмежує інновації та приватність.

Ось порівняльна таблиця між DeFi і CeFi:

| Характеристика | DeFi | CeFi |

|---|---|---|

| Інфраструктура | Побудовано на децентралізованих блокчейн-мережах (наприклад, Ethereum) | Спирається на централізовані установи (наприклад, банки) |

| Доступ | Відкритий і бездозвільний доступ | Завжди вимагає перевірки особи і дотримання регуляцій |

| Прозорість | Прозорий і доступний для аудиту на блокчейні | Може не мати прозорості через використання власних систем |

| Безпека | Спирається на криптографічну безпеку і механізми консенсусу блокчейну | Може бути більш вразливий до зломів і витоків даних |

| Дотримання регуляцій | Працює у великій мірі в нерегульованому середовищі | Підлягає регуляторному нагляду і вимогам дотримання |

| Інновації | Дозволяє впроваджувати інноваційні фінансові продукти та послуги | Може бути обмежений через регуляції та централізацію |

Компоненти децентралізованих фінансів (DeFi)

Смарт-контракти

Смарт-контракти — це самовиконуваний код, що зберігається на блокчейні. Вони автоматизують угоди та транзакції, коли виконуються заздалегідь визначені умови, усуваючи потребу в посередниках.

Блокчейн-технологія

Блокчейн — це розподілена система реєстру, яка безпечно записує транзакції по всій мережі комп’ютерів. Вона забезпечує прозорість, незмінність і довіру децентралізованим способом.

Децентралізовані додатки (DApps)

DApps — це додатки, побудовані на блокчейні, які забезпечують функціонування смарт-контрактів. Вони пропонують різноманітні послуги без централізованого органу.

Децентралізовані біржі (DEXs)

Це пірингові ринки, де користувачі можуть обмінювати криптовалюти безпосередньо один з одним, усуваючи потребу в централізованій біржі. Вони використовують смарт-контракти для здійснення торгівлі.

Платформи кредитування

Платформи DeFi дозволяють користувачам надавати кредити або брати їх. Користувачі можуть заробляти відсотки на своїх активах, надаючи їх у кредит, тоді як позичальники можуть отримувати ліквідність за вигідними ставками.

Yield Farming

Стратегія інвестування в DeFi, коли користувачі блокують свої криптоактиви в ліквідних пулах (пояснюється нижче) для отримання винагород або відсотків. Це може бути ризикованим через волатильність ринку та можливі втрати через цінові коливання.

Ліквідні пули

Резерви криптовалют, заблоковані в смарт-контрактах, щоб сприяти торгівлі на DEX. Користувачі додають свої активи до цих пулів і отримують комісію в обмін на надання ліквідності.

Страхування в DeFi

Страхування DeFi робить більше, ніж просто захищає ваші криптовалютні інвестиції. Воно працює за рахунок збору премій від учасників у спільний пул, який потім використовується для допомоги тим, хто зазнав збитків.

Страхування DeFi покладається на смарт-контракти, які є самовиконувальними кодами на блокчейні. Ці контракти визначають умови поліса, які події покриваються і як зробити запит на відшкодування. Покриття може включати захист від помилок смарт-контрактів, втрат від хранителів, зміни вартості стейблкоїнів та навіть невиконання зобов'язань за позиками в DeFi.

Переваги включають зменшення ризику від інших сторін, автоматизацію та чіткі правила завдяки смарт-контрактам. Це також дозволяє створювати нові типи покриття, пристосовані до унікальних ризиків DeFi.

Однак є й недоліки. Страхування DeFi все ще нове, існує невизначеність щодо регулювання, і завжди є ризик зі смарт-контрактами. Тому, хоча воно виглядає перспективним, варто ретельно досліджувати перед вибором постачальника страхування DeFi.

Взаємодія та міжланцюгові протоколи

У DeFi взаємодія та міжланцюгові протоколи — це як мости, що з'єднують ізольовані острови, створюючи більш єдину і потужну екосистему.

Взаємодія

Уявіть собі різні протоколи DeFi, що існують на окремих блокчейнах, не здатні безпосередньо обмінюватися активами. Тут на допомогу приходить взаємодія. Вона передбачає здатність різних блокчейн-мереж безперешкодно взаємодіяти та обмінюватися даними.

Міжланцюгові протоколи

Ці протоколи служать мостами між блокчейнами, дозволяючи передавати цифрові активи та дані між різними екосистемами блокчейнів. Ця взаємодія дозволяє користувачам отримати доступ до ширшого спектру DeFi-додатків і послуг, незалежно від базового блокчейну. Однак, переміщення коштів між блокчейнами може бути дуже дорогим.

Переваги взаємодії та міжланцюгових протоколів

- Люди можуть легко переміщати свої кошти між різними платформами DeFi на різних блокчейнах. Це допомагає їм отримувати більший прибуток і використовувати кращі стратегії.

- Дозволяючи DeFi працювати на багатьох блокчейнах, це сприяє розвитку нових ідей у фінансовій сфері.

- Кошти, заблоковані на одному блокчейні, тепер можуть бути використані у більшій кількості місць, що робить всю систему DeFi кориснішою для всіх.

- Використання DeFi на будь-якому блокчейні робить його більш доступним і привабливим для всіх.

Приклади

- Cosmos (ATOM) використовує модель “вузол-спиця”, що дозволяє спілкування між блокчейнами, побудованими на Cosmos SDK.

- Polkadot (DOT) використовує архітектуру парачейнів, що дозволяє незалежним блокчейнам підключатися до центрального релейного ланцюга для забезпечення безпеки та взаємодії.

- Chainlink (LINK) надає децентралізовані Oracle-служби, що мостять розрив між блокчейнами та реальними даними.

Регуляторне середовище та дотримання вимог

Регуляторне середовище навколо DeFi досі перебуває у стадії розвитку, характеризується невизначеністю та триваючими дискусіями.

Можливі підходи до регулювання

- Регулювання базових технологій. Регулятори можуть зосередитися на технології блокчейну або конкретних послугах DeFi, які вже підпадають під фінансові правила.

- Виконання вимог KYC/AML. Деякі платформи DeFi можуть бути зобов’язані дотримуватися вимог “Знай свого клієнта” (KYC) та “Протидія відмиванню грошей” (AML), щоб запобігти незаконній діяльності.

- Саморегулювання. Децентралізовані групи, які контролюють платформи DeFi, можуть бути запрошені розробити власні правила для дотримання.

Переваги чітких регулювань

- Чіткі правила можуть зробити DeFi більш надійним, що привабить більших інвесторів і користувачів.

- Правила також можуть захистити користувачів, забезпечуючи прозорість і безпеку платформ DeFi.

- Наявність правил може зробити DeFi більш стабільним, що може знизити волатильність ринку.

Практики безпеки для користувачів DeFi

У DeFi є ризики, але ви можете захистити себе, дотримуючись цих порад з безпеки:

Самостійне зберігання

Зберігайте свої криптовалюти в безпеці, використовуючи апаратний гаманець для зберігання ваших приватних ключів в офлайн режимі, щоб уникнути зломів на біржах.

Проведіть власне дослідження (DYOR)

Перед використанням будь-якої платформи DeFi перевірте її репутацію, аудити та код смарт-контрактів. Використовуйте тільки перевірені платформи.

Остерігайтеся соціальної інженерії

Будьте обережні з фішингом та іншими шахрайськими схемами. Ніколи не діліться своїми приватними ключами і завжди перевіряйте адреси вебсайтів.

Почніть з малого та поступово збільшуйте свою експозицію

Розпочніть з невеликих інвестицій у DeFi і поступово збільшуйте їх, набуваючи впевненості та досвіду.

Оновлюйте програмне забезпечення

Переконайтеся, що ваші гаманці DeFi та браузерні розширення оновлені, щоб уникнути можливих вразливостей безпеки.

Регулярно відключайте гаманці

Після використання платформи DeFi відключіть свій гаманець, щоб зменшити ризик несанкціонованого доступу.

Розуміння ризиків смарт-контрактів

Смарт-контракти є потужними, але можуть містити вразливості. Усвідомлюйте можливі ризики, такі як атаки типу повторення транзакцій, і розумійте умови будь-якої взаємодії з DeFi перед тим, як авторизувати транзакції.

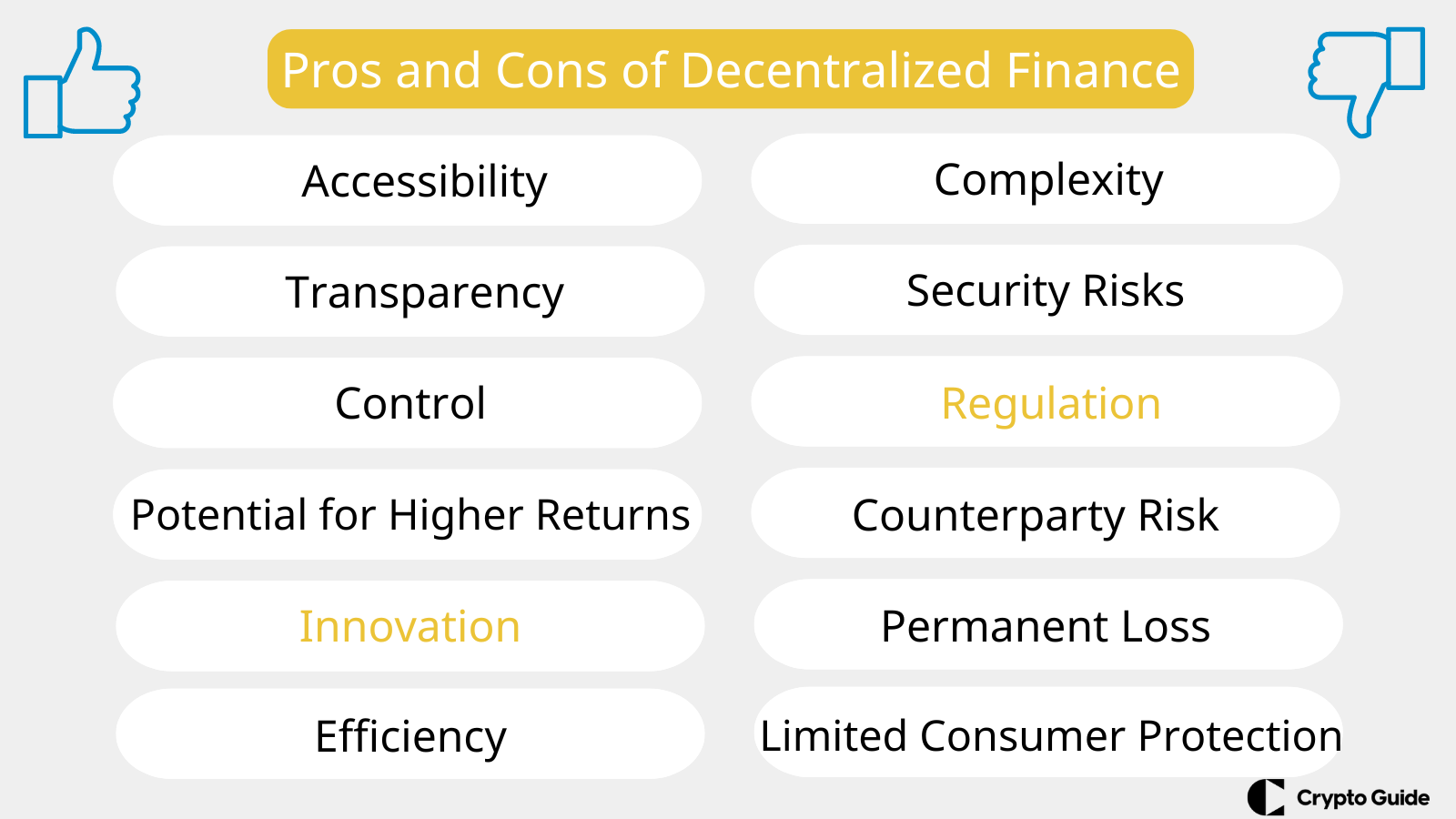

Переваги децентралізованих фінансів (DeFi)

DeFi пропонує кілька переваг у порівнянні з традиційними фінансовими системами:

- Доступність → Платформи DeFi відкриті для будь-кого з доступом до інтернету, усуваючи такі бар’єри, як географічні обмеження або перевірки кредитоспроможності, які накладаються традиційними банками.

- Прозорість → Транзакції на протоколах DeFi записуються на блокчейни, що забезпечує публічний і незмінний запис, сприяючи довірі та безпеці.

- Контроль → Користувачі зберігають повний контроль над своїми коштами в DeFi. Вони не потребують послуг сторонніх кастодіанів, таких як банки, що надає їм більше автономії.

- Потенціал для вищих доходів → DeFi часто пропонує конкурентоспроможні процентні ставки на позики та кредитування у порівнянні з традиційними фінансовими продуктами.

- Інновації → DeFi стимулює інновації, дозволяючи створювати нові фінансові продукти та послуги, які не завжди доступні в традиційних фінансах.

- Ефективність → Транзакції в DeFi можуть бути швидшими та дешевшими в порівнянні з традиційними системами завдяки автоматизації, що забезпечується смарт-контрактами.

Ризики та недоліки DeFi

Попри потенціал, DeFi несе в собі значні ризики та недоліки:

- Складність → DeFi може бути складним для новачків. Розуміння смарт-контрактів, протоколів і механізмів DeFi вимагає значних зусиль для навчання.

- Ризики безпеки → Платформи DeFi вразливі до хакерських атак та експлойтів через залежність від смарт-контрактів, які можуть містити помилки або непередбачувані вразливості.

- Регуляції → Регулювання DeFi ще не завершено, що створює невизначеність і можливі перешкоди для ринку.

- Контрагентський ризик → У деяких сценаріях кредитування DeFi позичальники можуть не виконати свої зобов'язання, що призведе до втрат для кредиторів. На відміну від традиційних банків, немає центрального органу, який би гарантував погашення боргу.

- Постійні втрати → Коли ви додаєте кошти до пулів DeFi, ви можете зіткнутися з постійними втратами, якщо ціни активів значно змінюються.

- Обмежений захист споживачів → На відміну від традиційних фінансових систем, де існують механізми захисту споживачів, користувачі DeFi самі відповідають за свою безпеку та несуть повну відповідальність за свої інвестиції.

Реальні приклади

Ось кілька прикладів реальних застосувань DeFi:

MakerDAO (DAI Stablecoin)

- Висока волатильність криптовалют робить їх непридатними для повсякденних транзакцій.

- MakerDAO створив DAI, децентралізований стейблкоїн, прив’язаний до долара США. Користувачі депонують інші криптовалюти як заставу, щоб створити DAI, стабільний цифровий актив.

- DAI сприяє стабільним за ціною транзакціям в екосистемах DeFi, дозволяючи займатися такими видами діяльності, як кредитування та запозичення, без турбот про коливання цін.

Aave (Decentralized Lending Platform)

- Обмежений доступ до традиційних фінансових послуг, таких як кредитування та запозичення, особливо в регіонах з обмеженим доступом до банківських послуг.

- Aave — це пірингова платформа кредитування, де користувачі можуть депонувати криптоактиви для отримання відсотків або брати криптовалюту під заставу своїх активів.

- Aave дозволяє людям брати участь у глобальному ринку кредитування та позик без необхідності покладатися на банки, потенційно пропонуючи кращі ставки та ширший доступ до фінансових інструментів.

Це лише два приклади, але застосування DeFi виходить далеко за їх межі. Децентралізовані біржі, ринки прогнозів і фракційна власність на активи — це лише деякі з областей, де DeFi робить хвилі.

Майбутнє DeFi

Майбутнє DeFi виглядає перспективним з можливістю ширшого прийняття, оскільки технологія блокчейну стає більш доступною. Це може призвести до збільшення кількості користувачів і зростання вартості протоколів DeFi.

Ми можемо очікувати появи нових додатків DeFi за межами кредитування та торгівлі, таких як децентралізоване страхування та фракційна власність на активи. Однак, швидше за все, регуляція посилиться для вирішення питань безпеки та захисту споживачів, що потенційно може принести стабільність у цю сферу.

Традиційні фінансові установи можуть інтегрувати послуги DeFi, стираючи межі між DeFi та традиційними фінансами. Необхідні рішення щодо масштабованості, щоб вирішити проблеми із завантаженням мережі та високими комісіями.

Попри потенціал, безпека залишається проблемою, що вимагає нових заходів для побудови довіри. Загалом, хоча є виклики, розвиток DeFi буде цікавим для спостереження і може відіграти значну роль у формуванні майбутнього фінансів.

FAQ про DeFi

Як заробити гроші з DeFi?

Ви можете заробляти відсотки на своїх криптовалютних активах через кредитування та стейкінг у DeFi.

Що є прикладом децентралізованих фінансів (DeFi)?

Uniswap, платформа для обміну криптовалют, є прикладом DeFi.

Чи можу я вивести гроші з DeFi?

Так, ви можете вивести кошти з протоколів DeFi на свій власний гаманець.

Чи побудований DeFi на блокчейні?

Так, DeFi побудований на технології блокчейн.

Що робить DeFi, чого не роблять банки?

DeFi пропонує пірингові фінансові послуги без потреби в традиційних інститутах.

Які обмеження DeFi?

DeFi може бути складним, нерегульованим і вразливим до хакерських атак.